能源供应链悄然改变,行业黄金窗口期到来?

1.能源供应链嬗变

能源是人类社会进步的不竭动力,从生物能到煤炭再到石油,化石能源的大规模广泛应用让人类充分享受了工业文明红利。

俄罗斯鞑靼斯坦共和国的一处油田

石油在第二次世界大战后成为全球第一大能源,固然有多方面原因。其能量密度高、常温常压下以液体形式出现、易于储存的特性,完美契合海运这一最具经济性的运输方式,促进了石油消费在全球高速发展。

当前全球70%以上的原油资源集中在中东、非洲和美洲,美国、沙特阿拉伯、俄罗斯控制着全球原油生产的半壁江山。化石能源的生产地往往不是消费地,能源供应链需可靠耐用、足够经济,油田、管道、油库、码头与油轮共同构成了石油具有竞争力的能源供应链,并深刻影响替代能源的供应链建设。

作为过渡化石能源的天然气便是典例之一。从气田经管道到达液化站,低温高压下成为LNG(液化天然气),使用LNG运输船跨洋运输,到达目的港卸货后再气化进入管道,或继续以LNG形式进入陆上消费终端。

俄乌冲突爆发以来,西方国家以快速扭转“欧洲50%的煤(每年2.5亿吨左右)、40%的天然气(每年1800亿方左右)、30%的石油(每年2亿吨左右)依赖俄罗斯”的局面为目标,对俄制裁不断加码。

2022年6月4日,欧盟正式通过对俄罗斯第六轮制裁措施:12月5日后,全面禁止俄罗斯原油进口,禁止为俄罗斯石油产品运输提供金融或保险服务;2023年2月5日以后,全面禁止进口俄罗斯成品油。

俄罗斯是世界第一大燃料油生产国和出口国,2021年燃料油出口量为64万桶/日,主要出口至欧美地区。制裁力度持续加码,预计将致大量俄罗斯原油退出市场。2023年以后,俄罗斯将不得不寻找新的出口目的地,或面临出口量大幅滑坡的情况。

在这种情况下,中东、北海、西非、美洲等地的资源流向欧洲,长距离运输取代短距离运输,成为输欧贸易主要形式,亚洲市场获得上述地区原油资源的难度加大,实货市场竞争更加激烈。全球炼油能力结构性、区域性短缺的矛盾集中爆发,欧洲短期内柴油供应紧张,加大从亚太、美国等地区的柴油进口量,拉动柴油市场迅速走强。

欧盟短期自救即可开源启动传统化石能源,也可节流降低能源需求。更长期来看,欧盟需寻找新合作伙伴和替代能源。如果化石能源价格持续高位运行,新能源竞争力凸显,这将给能源供应链嬗变提供最强支撑。

一系列国际石油贸易版图重塑需求,使得国际油运市场在经历了两年的低谷徘徊后,终于迎来小船率先发动的油运牛市行情。欧洲石油贸易舍近求远成为常态,吨里程大增,支持了小型油轮货运路线;改变了成品油采购,推高成品油运输船运费。

俄乌冲突爆发后,国际油价飙升。为了平抑油价,4-10月,美国和国际能源署(IEA)计划联合释放战略石油储备2.4亿桶,创史上最大投放规模。美国释放储备使得大量船舶抽调至墨西哥湾沿岸,全球可用运力大幅抽紧,推动超大型油轮(VLCC)运费急剧飙升。

2022年7月15日,德国韦尔讷,欧洲最大的天然气传输系统运营商之一的Open Grid Europe(OGE)的管道和压力表。

管道天然气地缘政治属性强,在地缘政治博弈下,减供断供风险大。作为管道气替代的LNG项目建设周期较长,出口液化剩余产能有限,新增产能投放集中于2024-2025年。

能源硬平衡在天然气行业上演,今年8-9月欧洲取暖季储气库备货期间,为了将全球LNG现货资源吸引到欧洲,欧洲TTF(荷兰天然气所有权转让虚拟交易点天然气期货)不断刷新历史新高价格,8月TTF均价高于JKM(普氏日韩液化天然气现货基准估价)均价。天然气行业存在多年的亚洲溢价,今年逆转为欧洲溢价。

欧洲能源危机导致LNG运输市场情绪持续抬升,亚太区域17.4万方LNG船日租金从8月初的6.6万美元上涨至9月初的12.5万美元,大西洋(3.270, 0.01, 0.31%)区域从7.4万美元上涨至9月初的10万美元。

2.供应链重塑,挑战重重

2014-2021年,石油和天然气投资一度暴跌超50%,从7000亿美元下滑至略高于3000亿美元的水平。当下,油气投资增长太少、太晚、太过短期,成为油气价格高企的核心原因。

俄乌冲突爆发以来,化石能源主战场天然气价格顺势不断走高。按热值转换,天然气10月21日价格相当于煤炭的1.99倍、石油的2.05倍。天然气仍是最贵的一次能源,石油则是最经济的一次能源。

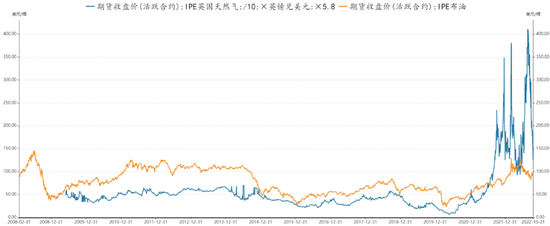

2010年初-2022年10月,同等单位热值天然气和原油价格走势图

从历史来看, 2008-2020年间,热值转换上天然气价格都是低于石油的。但2020年,在冷冬助攻、能源转型及地缘博弈加持下,天然气需求一路看涨、供应偏紧,并从2021年开始远超石油。

天然气市场的特点是“四年一气荒,一荒管四年”,其背后逻辑就是上游天然气资源投资和下游需求存在错配,供给端对价格的敏感度更滞后,反映在投资端也更加滞后。

值得关注的是,本轮高油价伴随着全球能源大转型:传统化石能源上游投资显著下降,世界向清洁和低碳能源迈进。新旧能源转换过程中造成供应结构性失衡,是油价上涨表象背后的根本原因。因全球能源转型,石油需求峰值越来越近,不排除本轮高油价是石油市场“最后的狂欢”,2022年及未来两三年或将成为最后一个高油价时代。

能源结构向更具经济性、碳密度更低的燃料转变需要时间,短期内可再生能源产能不足,化石能源投资低迷。因此,碳价格上涨、化石燃料税率提高以及相对缺乏弹性的能源需求,可能导致过渡时期消费者价格的持续上行压力。能源转型带来的绿色通货膨胀,意味着未来化石能源难以廉价,其供应链需要持续稳定、可靠、可负担。

国际贸易是解决全球油气供需失衡的重要手段,全球油气贸易及供应链推动油气资源从油气产区源源不断地流向需求地。全球油品贸易推动成品油跨区贸易快速增长,然而,在当前全球地缘政治多发、制裁风险加大、国际油价高企的背景下,国际石油贸易面临的不稳定性和不确定性较前些年显著增加。

近年来,资源丰富的产油区屡屡成为地缘政治动荡频发区,地缘政治冲突中的石油因素在不断增加,石油的政治属性持续强化,石油贸易领域的制裁风险也令贸易商望而却步。例如美国对伊朗和委内瑞拉实施制裁,为规避被制裁风险,石油公司纷纷减少与这两个国家的石油贸易,伊朗和委内瑞拉石油出口量随之降至谷底。

油气供应链重塑给航运企业带来的挑战,既有规避西方国家的长臂管辖,也有管理运费市场的风险。航运企业海外经营网点星罗密布,公开透明,密切关注美国制裁名单和内容,在日常业务中加大风控与合规性检查力度。

牛市到来固然可喜,但如何管理运费市场更长周期的风险、平衡长期与短期利益,更考验航运企业的经营水平。航运企业要利用好高回报、高现金流,既要抓住风口、做大做强LNG(液化石油气)运输船船队建设,又要对乙烷、乙烯及LPG运输船大型化趋势做好布局。

3.合纵连横,卡位新能源

双碳目标下,能源供应链之变势不可挡。于航运业而言,领军者点选科技树至关重要,同时扩大朋友圈、增强规模效应,是脱颖而出的必经之路。

海运承载着全球90%以上的货物运输,其单位运费和碳排放是所有运输方式中最低的。于航运业而言,新能源是下一代船舶燃料选择,价格则是首要考虑因素。

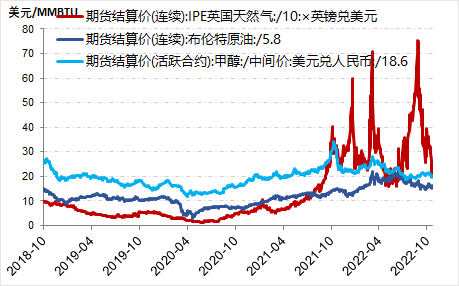

下图是过去6年间,按单位热值计算的天然气、甲醇、石油价格比对,可见石油优势明显。虽然近年甲醇与石油价差收敛,但主流工业化传统甲醇制备方法的碳排放量高,绿色低碳甲醇制备成本直线上升,价格堪忧。

2017年9月-2022年10月同等单位热值下天然气、原油和甲醇价格走势图

新能源替代既需化石能源的高价支撑,更要碳交易系统支撑。欧洲宣布在2025年正式启动碳边境调节税征收,美国国会建议从2024年起对出口至美国的碳密集型产品征收边境碳调节费用。

通过全生命周期方式核算低碳/零碳燃料的碳排放,已成为国际航运业共识。相较于传统燃油,船舶使用低碳/零碳燃料,在理想状态下可实现碳减排。但若通过传统化石燃料制备低碳/零碳燃料,生产过程中仍会产生大量二氧化碳,实质上是将船舶航行时排放的二氧化碳转移到燃料制备时排放。

此外,由于制备过程中多次能量转换带来损耗,这种低碳/零碳燃料产生的二氧化碳必然高于直接使用化石燃料。未来,低碳/零碳燃料将在制取原料和制备工艺上严格控制碳排放,逐步从化石燃料制取转向绿色制取,实现从生产、运输到使用的全生命周期碳减排。

降低运输过程中的碳排放,是实现全生命周期碳减排的重要手段。通过合理规划供应链基础设施的地理位置、采用高效运输载具、在运输过程中使用绿色能源等方式,降低整体运输距离,提高运输载具能效,控制运输过程中的碳排放。

低碳/零碳燃料的加注,是燃料供应链的最后一环,连接燃料供应链和燃料使用终端,完善法规、加强基础设施建设迫在眉睫。

新能源领军者亟需在能源供应链建设上扩大朋友圈,以规模优势降低边际成本。达飞与壳牌共同选择了LNG船燃,考虑到甲烷逃逸以及全生命周期碳排放评估,其未来出路在于技术升级与生物质LNG。马士基则押注甲醇,地中海跟随,达飞也在今年首次订造6艘甲醇动力集装箱船。考虑甲醇制备过程,绿色甲醇成为实现零碳的关键。

当下,新能源中炙手可热的风光发电空间相对独立,但同样存在生产地与消费地分离、靠天吃饭等问题,储能由此成为新能源供应链的关键症结所在。甲醇、液氨等可以储存氢能的液体,因与现有管线、配送网络及使用终端适配,优势日趋凸显。若能解决生产、运输、加注端的碳排放问题,甲醇、液氨等将成为明星替代能源。

全球氨燃料动力船(主要为集装箱船、油船、散货船等主流船型及液化气船)尚处研发阶段,中国、日本和韩国航运企业及船厂普遍与欧洲发动机厂商合作。欧洲聚焦用于绿色船舶配套设备产业,中韩发力船型研发,日本项目特色明显,共同撑起了全球绿色船舶发展。

随着航运业减排行动深入进行,阻碍低碳/零碳燃料在航运业规模化应用的最大问题,来自于供应链孱弱的供应能力。为突破供应瓶颈,推动低碳/零碳燃料的规模化应用,可从以下三个方面逐步提高供应能力:

一是改善低碳/零碳燃料制备工艺过程,建立绿色制备工厂,实现满足全生命周期碳排放要求的燃料规模化生产,保障航运业减排需求和能源需求;

二是根据航运业未来发展需求,逐步完善港口低碳/零碳燃料储存和加注基础设施,分批分段建立完备的低碳/零碳燃料储存加注网络;

三是建立低碳/零碳燃料加注规范法规体系,填补低碳/零碳燃料水上加注作业的监管空白,保障船舶加注作业安全。

能源运输企业迎来黄金窗口期,新能源也会随之加速,把握趋势、做强做优、提前布局、抢得先机,方能既赢在当下,又赢得未来。